20.07

Imprensa

Financeiro

CVM lança estudo que propõe flexibilizações regulatórias nos mercados de securitização, private equity e na definição de investidor qualificado

Nos últimos anos, houve crescimento expressivo no número de pequenos investidores que começaram a investir em valores mobiliários (ações, fundos de investimento, entre outros). De acordo com dados da B3, o número de contas ativas de pessoas físicas na Bolsa aumentou de 620 mil em dezembro/2017 para 1,7 milhão em dezembro/2019 (2,7 vezes superior). E em dezembro/2020, disparou para 3,2 milhões de investidores.

Segundo o estudo realizado pela Assessoria de Análise Econômica e Gestão de Riscos (ASA) da CVM, e coordenado pelo analista Karl Pettersson, esse crescimento tende a continuar nos próximos anos, influenciado pelas taxas de juros historicamente baixas, inovações digitais na área de investimentos e a ampliação da oferta de produtos e educação financeira no país.

Entretanto, a caderneta de poupança ainda se destaca entre as principais aplicações realizadas pelos pequenos investidores, impactando, diretamente, o mercado de capitais no Brasil. Diante disso, o estudo apresentado hoje pela ASA/CVM tem como objetivo principal debater os potenciais benefícios que algumas flexibilizações normativas podem trazer para o mercado de capitais brasileiro, contribuindo ainda mais para o seu desenvolvimento no médio e longo prazos, facilitando as captações de diferentes empresas e projetos.

Além de possibilitar a busca por maiores retornos entre os investidores, o desenvolvimento do mercado de capitais também traz impactos positivos nas taxas de poupanças, decisões de investimentos, inovações tecnológicas e taxas de crescimento econômico do país no longo prazo.

Bruno Luna, chefe da ASA, ressalta o cenário único em que esse estudo foi produzido, assim como apontou a possibilidade de conhecer mais o perfil do investidor brasileiro e o potencial de desenvolvimento do mercado de capitais brasileiro.

“Nosso estudo foi elaborado em um momento chave da economia brasileira, com taxas de juros nas mínimas históricas e com a pandemia da Covid-19 impactando fortemente a vida dos brasileiros. O nosso mercado de capitais é um dos maiores do mundo, mas ainda apresenta concentrações de investimentos. Então, além de nos ajudar a conhecer melhor o perfil dos investidores no país e investigar os requisitos para investimentos nesse ambiente, o estudo ainda nos possibilitou boas reflexões para ações futuras, que poderão promover maior desenvolvimento do mercado”. Bruno Luna, Chefe da ASA/CVM.

Sobre o mercado de capitais no Brasil e melhorias importantes

O mercado brasileiro tem diferentes tipos de investidores, que investem em uma grande variedade de produtos financeiros. Nos últimos anos, houve crescimento de emissões e de operações em praticamente todos os tipos de valores mobiliários, com destaque para debêntures e ações. Porém, o estudo destaca como o pequeno investidor tradicional ainda concentra grande parte de seus investimentos fora do mercado de valores mobiliários, apesar do recentemente movimento de mudança, que tende a ser permanente. Por outro lado, os atuais investidores apresentam grande apetite por produtos alternativos, hoje boa parte restritos aos grandes investidores.

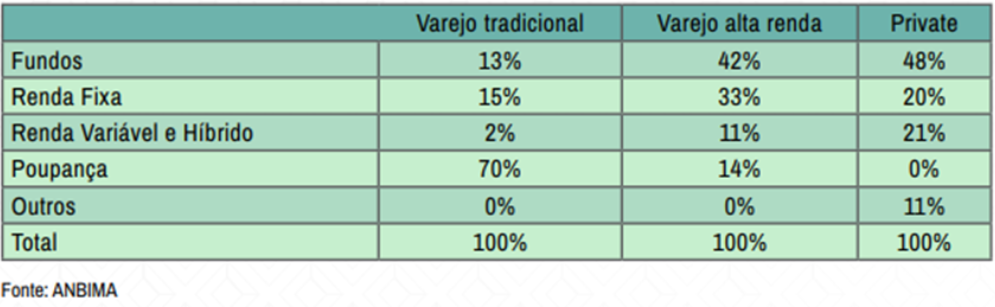

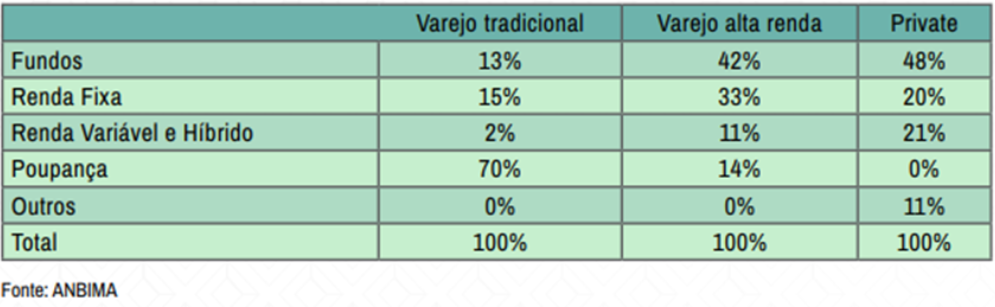

Composição do portfólio dos investidores (por tipo) – 31/12/2020

Além disso, também foi observada preferência pelos fundos de investimento regulados pela Instrução CVM 555, embora fundos alternativos estejam ganhando espaço nos últimos anos.

A pesquisa realizada pela CVM em setembro de 2020 com investidores foi fundamental para compreender mais esses diferentes perfis de investimento.

INVESTIDOR QUALIFICADO INVESTIDOR DE VAREJO

Maior renda mensal e maior valor investido Poupam mais

Maior velho e detém mais conhecimento e tempo de investimento São mais interessados em aplicar em novos tipos de investimentos

Os resultados da pesquisa e os benchmarks realizados também indicaram um espaço para maior flexibilização nos requisitos para investimentos pelos investidores de varejo em valores mobiliários, movimento que a CVM vem fazendo nos últimos anos, especialmente com as audiências públicas colocadas para discussão em 2020, assim como uma janela para rever o atual critério de investidor qualificado. As experiências internacionais e as teorias financeiras disponíveis foram decisivas para as conclusões do estudo.

Karl Pettersson destacou que a CVM já vem promovendo algumas flexibilizações importantes ao longo dos últimos anos, mas ainda há espaço para ampliá-las.

"Realizamos comparações internacionais com os principais normativos da Austrália, Estados Unidos, Reino Unido e União Europeia, pois possuem mercados de capitais mais desenvolvidos e com maior população de investidores. E observamos que esses países também têm preocupação em tornar seus mercados mais acessíveis para os pequenos investidores. A CVM já vem atuando com esse foco, mas, com o estudo, observamos que ainda existem espaços nos mercados de securitização e private equity, em especial. A própria definição de investidor qualificado no Brasil é mais restritiva do que em outros países, sendo outro item importante de ser aprimorado”. Karl Pettersson, analista da ASA/CVM.

Propostas

- Ampliar o acesso ao mercado de securitização (diminuir restrições regulatórias para investidores de varejo e aumentar oferta de produtos).

- Permitir aos investidores de varejo investimentos no mercado de private equity. Destaque: tema também é discutido nos países do benchmark desse estudo (existe interesse crescente entre os reguladores internacionais em estimular a captação dessas empresas em fase inicial e de pequeno porte que têm grande importância para a economia). O estudo sugere uma flexibilização aos investidores de varejo, e propõe alguns mitigadores adequados a essa indústria.

- Maior flexibilização nos requisitos para investimentos no exterior. Destaque: já está sendo revista a Instrução CVM 555 pela Audiência Pública SDM 08/20 e a Resolução CVM 3 já flexibilizou aplicações desses investidores em empresas estrangeiras via BDR.

- Redefinir o critério de investidor qualificado, focando no atual limite (reduzindo o valor do patrimônio exigido de R$ 1 milhão para 600 salários mínimos, algo em torno de R$ 600 mil na moeda brasileira, mais alinhado a média de outros países) e acrescentar um critério adicional de aferição (utilização do fluxo de rendimentos do investidor, baseada na sua renda mensal e medida em bases anuais).

Sobre o estudo

O estudo está dividido entre os seguintes tópicos:

- Motivações e riscos de investimentos em valores mobiliários: importância de um mercado eficiente, em que poupadores conseguem investir com segurança para financiar investimentos na economia.

- Regulação relevante de valores mobiliários no Brasil e comparação com as jurisdições do benchmark internacional.

- Panorama do mercado de valores mobiliários no Brasil, destacando os diferentes perfis de investidores e tipos de valores mobiliários negociados.

- Resultado da pesquisa feita com investidores de varejo e qualificados, que destaca temas sujeitos a alterações regulatórias, sobretudo sobre os mercados de securitização e de private equity.

- Propostas e impactos regulatórios previstos dessas alterações dos requisitos para investimentos em valores mobiliários.

Sugestões, críticas e comentários

Caso queira participar do debate, encaminhe suas contribuições para e-mail asa@cvm.gov.br indicando no assunto “Estudo ASA”.

Mais informações

Acesse o estudo completo!

Fonte: CVM, 19/07/2021.

Segundo o estudo realizado pela Assessoria de Análise Econômica e Gestão de Riscos (ASA) da CVM, e coordenado pelo analista Karl Pettersson, esse crescimento tende a continuar nos próximos anos, influenciado pelas taxas de juros historicamente baixas, inovações digitais na área de investimentos e a ampliação da oferta de produtos e educação financeira no país.

Entretanto, a caderneta de poupança ainda se destaca entre as principais aplicações realizadas pelos pequenos investidores, impactando, diretamente, o mercado de capitais no Brasil. Diante disso, o estudo apresentado hoje pela ASA/CVM tem como objetivo principal debater os potenciais benefícios que algumas flexibilizações normativas podem trazer para o mercado de capitais brasileiro, contribuindo ainda mais para o seu desenvolvimento no médio e longo prazos, facilitando as captações de diferentes empresas e projetos.

Além de possibilitar a busca por maiores retornos entre os investidores, o desenvolvimento do mercado de capitais também traz impactos positivos nas taxas de poupanças, decisões de investimentos, inovações tecnológicas e taxas de crescimento econômico do país no longo prazo.

Bruno Luna, chefe da ASA, ressalta o cenário único em que esse estudo foi produzido, assim como apontou a possibilidade de conhecer mais o perfil do investidor brasileiro e o potencial de desenvolvimento do mercado de capitais brasileiro.

“Nosso estudo foi elaborado em um momento chave da economia brasileira, com taxas de juros nas mínimas históricas e com a pandemia da Covid-19 impactando fortemente a vida dos brasileiros. O nosso mercado de capitais é um dos maiores do mundo, mas ainda apresenta concentrações de investimentos. Então, além de nos ajudar a conhecer melhor o perfil dos investidores no país e investigar os requisitos para investimentos nesse ambiente, o estudo ainda nos possibilitou boas reflexões para ações futuras, que poderão promover maior desenvolvimento do mercado”. Bruno Luna, Chefe da ASA/CVM.

Sobre o mercado de capitais no Brasil e melhorias importantes

O mercado brasileiro tem diferentes tipos de investidores, que investem em uma grande variedade de produtos financeiros. Nos últimos anos, houve crescimento de emissões e de operações em praticamente todos os tipos de valores mobiliários, com destaque para debêntures e ações. Porém, o estudo destaca como o pequeno investidor tradicional ainda concentra grande parte de seus investimentos fora do mercado de valores mobiliários, apesar do recentemente movimento de mudança, que tende a ser permanente. Por outro lado, os atuais investidores apresentam grande apetite por produtos alternativos, hoje boa parte restritos aos grandes investidores.

Composição do portfólio dos investidores (por tipo) – 31/12/2020

Além disso, também foi observada preferência pelos fundos de investimento regulados pela Instrução CVM 555, embora fundos alternativos estejam ganhando espaço nos últimos anos.

A pesquisa realizada pela CVM em setembro de 2020 com investidores foi fundamental para compreender mais esses diferentes perfis de investimento.

INVESTIDOR QUALIFICADO INVESTIDOR DE VAREJO

Maior renda mensal e maior valor investido Poupam mais

Maior velho e detém mais conhecimento e tempo de investimento São mais interessados em aplicar em novos tipos de investimentos

Os resultados da pesquisa e os benchmarks realizados também indicaram um espaço para maior flexibilização nos requisitos para investimentos pelos investidores de varejo em valores mobiliários, movimento que a CVM vem fazendo nos últimos anos, especialmente com as audiências públicas colocadas para discussão em 2020, assim como uma janela para rever o atual critério de investidor qualificado. As experiências internacionais e as teorias financeiras disponíveis foram decisivas para as conclusões do estudo.

Karl Pettersson destacou que a CVM já vem promovendo algumas flexibilizações importantes ao longo dos últimos anos, mas ainda há espaço para ampliá-las.

"Realizamos comparações internacionais com os principais normativos da Austrália, Estados Unidos, Reino Unido e União Europeia, pois possuem mercados de capitais mais desenvolvidos e com maior população de investidores. E observamos que esses países também têm preocupação em tornar seus mercados mais acessíveis para os pequenos investidores. A CVM já vem atuando com esse foco, mas, com o estudo, observamos que ainda existem espaços nos mercados de securitização e private equity, em especial. A própria definição de investidor qualificado no Brasil é mais restritiva do que em outros países, sendo outro item importante de ser aprimorado”. Karl Pettersson, analista da ASA/CVM.

Propostas

- Ampliar o acesso ao mercado de securitização (diminuir restrições regulatórias para investidores de varejo e aumentar oferta de produtos).

- Permitir aos investidores de varejo investimentos no mercado de private equity. Destaque: tema também é discutido nos países do benchmark desse estudo (existe interesse crescente entre os reguladores internacionais em estimular a captação dessas empresas em fase inicial e de pequeno porte que têm grande importância para a economia). O estudo sugere uma flexibilização aos investidores de varejo, e propõe alguns mitigadores adequados a essa indústria.

- Maior flexibilização nos requisitos para investimentos no exterior. Destaque: já está sendo revista a Instrução CVM 555 pela Audiência Pública SDM 08/20 e a Resolução CVM 3 já flexibilizou aplicações desses investidores em empresas estrangeiras via BDR.

- Redefinir o critério de investidor qualificado, focando no atual limite (reduzindo o valor do patrimônio exigido de R$ 1 milhão para 600 salários mínimos, algo em torno de R$ 600 mil na moeda brasileira, mais alinhado a média de outros países) e acrescentar um critério adicional de aferição (utilização do fluxo de rendimentos do investidor, baseada na sua renda mensal e medida em bases anuais).

Sobre o estudo

O estudo está dividido entre os seguintes tópicos:

- Motivações e riscos de investimentos em valores mobiliários: importância de um mercado eficiente, em que poupadores conseguem investir com segurança para financiar investimentos na economia.

- Regulação relevante de valores mobiliários no Brasil e comparação com as jurisdições do benchmark internacional.

- Panorama do mercado de valores mobiliários no Brasil, destacando os diferentes perfis de investidores e tipos de valores mobiliários negociados.

- Resultado da pesquisa feita com investidores de varejo e qualificados, que destaca temas sujeitos a alterações regulatórias, sobretudo sobre os mercados de securitização e de private equity.

- Propostas e impactos regulatórios previstos dessas alterações dos requisitos para investimentos em valores mobiliários.

Sugestões, críticas e comentários

Caso queira participar do debate, encaminhe suas contribuições para e-mail asa@cvm.gov.br indicando no assunto “Estudo ASA”.

Mais informações

Acesse o estudo completo!

Fonte: CVM, 19/07/2021.